Pokud měli úrokovou sazbu zafixovanou na pět let a toto období jim letos nebo příští rok vyprší, při „otočce“ se jim sazba citelně zvýší. A s ní i měsíční splátka. Podle dostupných informací od bank se změna úrokové sazby různých délek fixace v nejbližších měsících a v průběhu příštího roku bude týkat desítek tisíc až stovky tisíc lidí. „Klienti, kterým budou v dalších měsících končit nejobvyklejší, tedy pětileté fixace, si hypotéky brali někdy na přelomu let 2016 a 2017. Sazby tou dobou byly poměrně nízko, v průměru někde kolem 2,1 % ročně. To znamená, že zcela jistě se lidé běžně dostávali i pod 2 %,“ podotýká David Eim, místopředseda představenstva poradenské firmy Gepard Finance. „Nejčastěji se jedná o pětileté fixace z roku 2017,“ reagoval například manažer hypoték v Komerční bance Ondřej Šuchman na otázku, kterým klientům končí v roce 2022 fixace úrokové sazby.

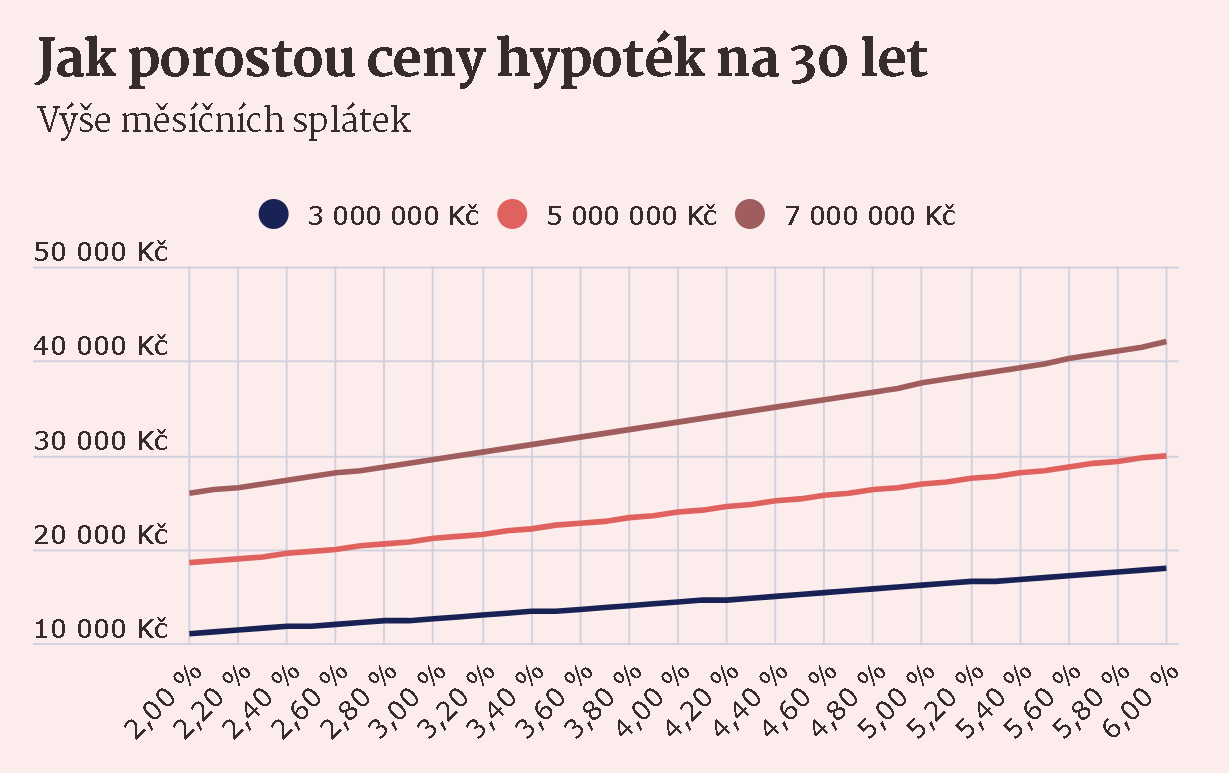

Nabídkové sazby bank se dnes už nedostanou pod 3,59 procenta, v některých bankách už dokonce překračují 5 procent. A bude ještě hůř. Pro názornost: když měl člověk na třímilionové hypotéce se splatností 30 let a úrokem 2 procenta splátku něco málo přes 11 tisíc, zvýšením sazby na 5 procent poskočí jeho měsíční finanční zátěž o více než pět tisíc. Ročně o více než 60 tisíc.

Pokud si člověk půjčil 5 milionů na 30 let za úrok 2 procenta, platí měsíčně zhruba 18,5 tisíce Kč. Kdyby úroková sazba při refixaci poskočila na 6 % (což není nereálné), měsíční splátka mu vzroste na necelých 30 tisíc korun. A to je opravdu velký rozdíl. Jak se splátky navyšují s rostoucími sazbami, se můžete podívat v grafech níže.

Hypotéky zdražují, protože roste cena finančních zdrojů, ze kterých banky lidem peníze půjčují. Jejich sazby nepřímo opisují trend základních úrokových sazeb v ekonomice, které nastavuje Česká národní banka (ČNB). A ta v poslední době sazby skokově zvyšuje.

Z dalšího grafu vyplývá, že dlouhodobý průměrný rozdíl mezi dvoutýdenní repo sazbou ČNB a sazbou ukazatele Fincentrum Hypoindex je něco přes dvě procenta.

Aktuální sazba ČNB je 2,75 %. Říjnový Hypoindex bude zveřejněn až příští týden. Ukazatel má ale oproti nabídkovým sazbám několikatýdenní zpoždění, protože zohledňuje sazby, se kterými se hypoteční smlouvy v konkrétním měsíci uzavíraly. Mezi nabídkou sazby a podpisem hypotéky uběhnou dny, spíš týdny. I tak je to ale směrodatné srovnání.Podle vyjádření představitelů ČNB můžeme očekávat, že dvoutýdenní repo sazba příští rok překročí i 4 %. Dá se tedy realisticky předpokládat, že sazby hypoték budou příští rok oscilovat kolem pěti, šesti procent.

„Sazby přes 5 % už jsme zažili. V období od září 2007 do května 2010 se průměrné sazby pohybovaly nepřetržitě přes 5 % a trh fungoval,“ upozorňuje zástupce Gepard Finance David Eim.

Někteří klienti vyděšení novou sazbou své banky se jistě pokusí u konkurence získat lepší nabídku. Moc ale neušetří. „Obcházet banky s žádostí o konkurenční nabídku dává smysl vždy, ale tak, jako vždy nelze čekat větší potenciál snížení sazby než v rozsahu menších jednotek desetin procentního bodu,“ konstatuje Eim.

Konkurence je na hypotečním trhu sice velká. Ale bankéři si nemohou dovolit zlevnit moc, aby vůbec vydělali. „Marže na hypotékách jsou aktuálně záporné. Tam není kam stlačovat. Dá se tedy předpokládat, že sazby hypoték i nadále porostou,“ uvedla mluvčí Raiffeisenbank Petra Kopecká.

Někteří se připravili

Podle vyjádření bank existuje poměrně dost klientů, kteří se na dnešní situaci už připravili a razantní zdražení se jich týkat nebude. Buď hypotéku refinancovali ještě v průběhu stávající fixace u jiné banky, nebo si o lepší sazbu na další období řekli ve svém finančním ústavu. „Banka standardně oslovuje klienty s nabídkou nových úrokových sazeb minimálně tři měsíce před koncem fixace. Určité procento klientů se na nás obrací i několik měsíců předtím, než jim bude končit fixace hypotečního úvěru. Aktuálně okolo 15 procent klientů s končící fixací v roce 2022 si již s námi domluvilo nové podmínky,“ uvedl šéf hypotečních úvěrů České spořitelny Filip Belant. ZDROJ https://www.seznamzpravy.cz/clanek/hypotekarum-dramaticky-zdrazi-bydleni-tyka-se-desitek-tisic-lidi-180090