Refinancování hypotéky

Refinancování hypotéky

Refinancování hypotéky

Refinancování hypotéky 2021 - Většina bank zpravidla nabízí úrokové sazby pro refinancování hypoték dříve poskytnutých úvěrů s nižšími sazbami o 0,1 – 0,2 o proti novým hypotékám. Možnost ověření splátkové historie klienta v bankovních registrech, tak v případě bezproblémového splácení umožňuje bankám snížit rizikovou přirážku. Aktuálně je možné získat sazbu ještě za 1,59% p.a. – v průběhu května však očekáváme zvýšení i této minimální hranice.

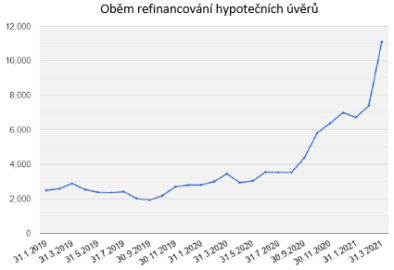

„Refinancování hypotečních úvěrů hraje stále důležitější roli, v dubnu dosáhlo refinancování nového rekordu, měsíční objem refinancovaných úvěrů byl v 5× vyšší“

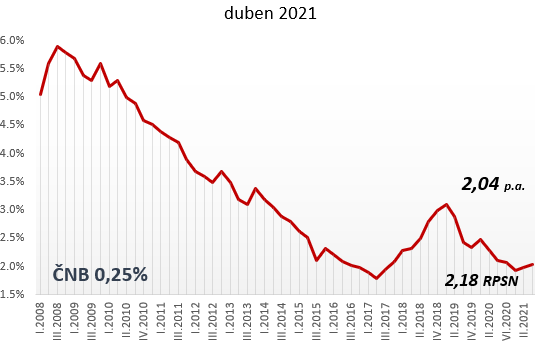

Průměrná hypotéka květen 2021: 3 155 800 Kč, odpovídá splátce 11 728 Kč, při sazbě 2,04% p.a. a splatnosti 30 let

Hypoteční index duben 2021

Skladba indexu: index je tvořen aritmetickým průměrem sazeb hypotečních úvěrů poskytnutých s 3, 5 a 7 letou fixací, podíl úvěrů sjednaných bez doplňkových bankovních produktů (životní pojištění, poj. schopnosti splácet, kreditní karta, investice) představuje 80-85%, podíl zvýhodněných úvěrů na refinancování dosáhl 35%, index nezahrnuje produkty stavebních spořitelen. Výše sazby v indexu nezobrazuje aktuální situaci na hypotečním trhu, avšak stav přibližně před 2 měsíci.

(zdroj: statistika ČNB, ČSA a komerční banky)

Chcete převést hypotéku k jiné bance, refinancovat ji? Nová pravidla, podle kterých se při žádosti o půjčku na bydlení prověřují příjmy žadatelů, se na vás nevztahují. Pokud při refinancování nechcete půjčit ještě peníze navíc, třeba na přistavení garáže. Nebo cokoli jiného. Pak můžete mít problém. Přísnější pravidla pro přiklepnutí hypotéky platí od začátku října. Sledování limitů pro poměr příjmů a celkových dluhů se přitom vedle nově uzavřených smluv týká i refinancování dřív sjednaných hypotečních úvěrů. Podle České národní banky, která nové noty nastavila, je ale potřeba rozlišovat mezi pouhým převedením stávající půjčky a refinancováním s navýšením celkové jistiny úvěru. Víc peněz? Nový úvěr Nová pravidla poskytování hypoték zabrání podle centrální banky nadměrnému zadlužování nízkopříjmových domácností. Při nenadále situaci, jako je ztráta zaměstnání nebo rozvod, se totiž rodina s nízkými příjmy snadno dostane do problémů se splácením. Banky mají proto sledovat, jestli výše celkového dluhu klienta nepřekračuje devítinásobek jeho čistého ročního příjmu a měsíční splátka mu z výplaty neukousne víc jak pětačtyřicet procent. Počítá se přitom s celkovým zadlužením – vedle splátek hypotéky tedy i s dalšími půjčkami jako spotřebitelský úvěr nebo leasing.

ak začátkem října uvedla mluvčí České národní banky Markéta Fišerová, výše uvedená pravidla mají banky uplatňovat i na refinancované úvěry. Ovšem jen v případě, kdy klient spolu s převedením hypotéky požádá o víc peněz. Toho, kdo odchází jen za lepším úrokem (případně jinými výhodnějšími podmínkami), se nová pravidla netýkají. Konkrétně ČNB refinancování za nový úvěr považuje, jestliže se původní jistina navýší o víc než 200 tisíc korun nebo 10 procent. Výše uvedená pravidla ovšem nejsou první regulací, kterou centrální banka na hypoteční trh uplatnila. Loni doporučila půjčovat nejvýš patnácti procentům nových klientů za čtvrtletí osmdesát až devadesát procent hodnoty nemovitosti. Zbytek se musí spokojit maximálně s osmdesáti procenty hodnoty nemovitosti, stoprocentní hypotéky zakázala ČNB úplně. I s těmito pravidly musí zájemci o refinancování s navýšením částky úvěru počítat. „Současně platí, že v zájmu bank, a stejně tak v souladu se zásadami obezřetného řízení rizik, je při refinancování hypotéky vždy vyhodnotit, jestli pro banku nedošlo v mezidobí k nepříznivým změnám, které zvyšují rizikovost úvěru. Jde například o podstatné snížení hodnoty zastavované nemovitosti, znatelné zvýšení zadluženosti žadatele nebo výrazné snížení jeho příjmů,” doplnila mluvčí ČNB Fišerová. Rekordní září Omezení hypoték ze strany ČNB dosud přineslo hlavně rekord, pokud jde o objem sjednaných úvěrů. Podle webu hypoindex.cz přikleply banky během září 9 153 hypotečních úvěrů v celkovém objemu 20,805 miliard korun, což dělá nový zářijový rekord. V součtu už banky a stavební spořitelny od začátku roku napůjčovaly 214 miliard korun – o dvě miliardy více než v loňském roce. Zdroj: Golem Finance Refinancování: Lepší úrok předem Na refinancování hypotéky dojde většinou s koncem fixace, kdy se s přechodem k jiné bance nepojí žádné sankční poplatky. Fixací se myslí předem dohodnuté (nejčastěji tří-, pěti- nebo sedmileté) období, během kterého banky garantují neměnnou úrokovou sazbu. Jakmile se daná lhůta blíží ke konci, stávající banka klienta – nejméně tři měsíce předem – kontaktuje s nabídkou nové úrokové sazby. Pokud mu nový úrok nevyhovuje, může oslovit konkurenci a zkusit vyjednat lepší podmínky. Nová banka pak stávající úvěr splatí a další splátky hypotéky, na základě nové smlouvy, už klient posílá do nové banky. Výhodnější podmínky přitom můžete sjednat i rok dopředu. Refinancování: Výhodnější úrok sjednáte i rok dopředu Většina klientů při refinancování řešení hlavně úrokovou sazbu. Vyplatí se ale promyslet i další parametry úvěru, třeba celkovou dobu splácení. Pozor dejte také na podmínky, za kterých vám nová banka výhodnější úrok nabídne. Na levnější hypotéku mnohdy dosáhne jen ten, kdo si zároveň sjedná nejrůznější pojištění nebo běžný účet, který je navíc potřeba aktivně využívat nebo z něj hypotéku alespoň splácet.

Hypotéka je velký závazek a někdy nemusí být snadné ji splácet, zvlášť když život přinese situace jako ztrátu zaměstnání nebo nemoc, která splácení hypotéky zkomplikuje. ...více

Plánujete koupit nemovitost v Praze a chystáte se obcházet jednotlivé banky? To si velmi rychle rozmyslete. V dnešní době jou již o mnoho snadnější způsoby získání výhodné hypotéky. Předtím, než se vydáte z pohodlí domova doporučujeme navštívit online hypoteční srovnávač. Získáte tak nezávislé srovnání hypotečních nabídek a hypoteční specialista vám rád zdarma poradí v dané oblasti. ...více

Češi nejsou zrovna přeborníky ve finančním plánování a uvažování, i když samozřejmě nechceme nikomu křivdit - spíše jen chceme naznačit, že v Česku koluje o financích mnoho nepravidých mýtů. ...více